Налоги

Межрайонная инспекция Федеральной налоговой службы России №12 по Московской области

График работы:

- понедельник, среда с 9:00 до 18:00

- вторник, четверг с 9:00 до 20:00

- пятница с 09:00 до 16:45

(без перерыва на обед)

Адрес Инспекции: Московская область, г. Дубна, пр-кт Боголюбова, д.30

Президент России Владимир Путин подписал Федеральный закон от 28.12.2022 № 565-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», который уточняет отдельные положения Налогового кодекса Российской Федерации с учетом первых результатов, полученных при проведении пилотного проекта по Единому налоговому счету.

ЕНС - это новый институт, который вводится с 1 января 2023 года для всех налогоплательщиков. Главная особенность в том, что все расчеты с бюджетом сведены в единое сальдо. Одного взгляда достаточно, чтобы понять, есть ли у предпринимателя или компании долги или переплата.

Налоги будут уплачиваться по принципу единого платежа. Можно заполнить платежку один раз и затем менять в ней только сумму. Деньги будут автоматически распределены по нужным обязательствам плательщика.

Неиспользованные деньги можно быстро вернуть. Налоговая не позднее дня, следующего за днем после получения заявления, направит поручение на возврат в Казначейство России. При желании переплату можно перечислить на счет другого плательщика.

Унифицирован срок для представления налоговой отчетности – ежемесячно 25 числа, а сроки уплаты налогов перенесли на 28 число. При этом срок уплаты для имущественных налогов физических лиц остался прежним – 1 декабря.

Новый институт протестирован предпринимателями и компаниями с 1 июля 2022 года. Подробнее о том, как работает Единый налоговый счет, можно узнать на промостранице на сайте ФНС России.

О выборе режима налогообложения в связи с отменой ЕНВД

Организации и индивидуальные предприниматели, не заявившие в установленные сроки о своем выборе, будут переведены на общий режим налогообложения. Чтобы начать применять с 1 января 2021 года любой из специальных налоговых режимов, будь то упрощенная система налогообложения, патентная система или единый сельхозналог, уведомление о выборе нужно представить в налоговый орган не позднее 31 декабря текущего года. Индивидуальные предприниматели помимо этих режимов вправе, при соблюдении предусмотренных законодательством условий, стать плательщиками налога на профессиональный доход.

С 2021 года бизнесу на патентной системе предоставлено право уменьшения стоимости патента на сумму страховых взносов. Расширена сфера деятельности на патенте, теперь к ней добавлена деятельность по содержанию автостоянок, ремонту, техническому обслуживанию и мойке автотранспортных средств. Со следующего года патент можно приобрести на торговлю и оказание услуг общепита через объекты площадью до 150 кв. метров.

Обратиться к сервису сайта ФНС России «Выбор подходящего режима налогообложения», который поможет определиться с выбором, можно по ссылке: https://www.nalog.ru/rn77/service/mp/

ИНФОРМАЦИОННОЕ ПИСЬМО

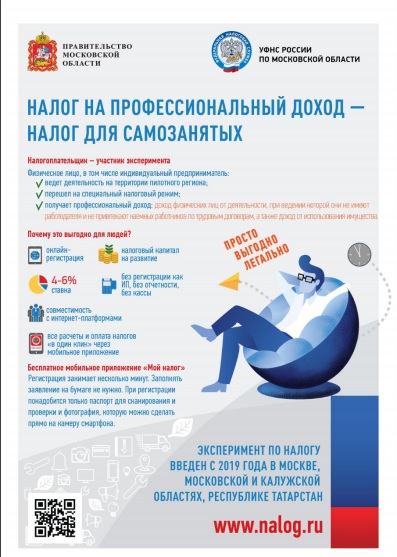

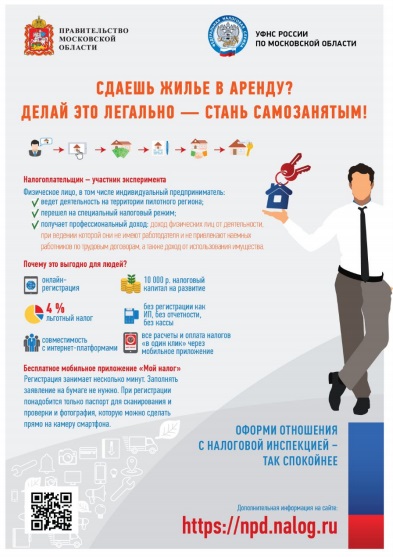

О НАЛОГОВОМ РЕЖИМЕ «САМОЗАНЯТЫХ»

С 1 января 2019 года в 4х субъектах РФ, в том числе в Московской области, стартовал эксперимент по применению физическими лицами и ИП нового налогового режима «Налог на профессиональный доход» (далее – режим для «самозанятых»).

Действовать этот режим будет в течение 10 лет.

Налог на профессиональный доход — это не дополнительный налог,

а новый специальный налоговый режим, предполагающий особый порядок исчисления и уплаты налогов.

Переход на него осуществляется добровольно.

Несовершеннолетние граждане в возрасте от 14 до 18 лет также при соблюдении ряда условий вправе перейти на новый налоговый режим.

При этом сфера деятельности «самозанятых» не ограничена, в связи с чем они могут получать дополнительные доходы как репетиторы, кондитеры, маркетологи, люди иных профессий в различных сферах жизни.

У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке, чтобы избежать ответственности за незаконную предпринимательскую деятельность.

На сайте npd.nalog.ru можно получить всю необходимую информацию

о налоге на профессиональный доход. На информационном ресурсе размещена информация о правилах его применения, преимуществах и ограничениях, инструкция по регистрации и его использованию.

Особенности режима «самозанятых»

1. Пониженная ставка налога.

Вместо 13% НДФЛ и 6% от деятельности индивидуальный предприниматель (далее – ИП) «самозанятые» уплачивают:

4% налога, если доход получен от физического лица,

6%, если от ИП и юридического лица.

Совмещать иные специальные налоговые режимы нельзя, даже по разным видам деятельности.

2. Простота регистрации и использования.

Регистрация осуществляется без посещения налоговых органов через мобильное приложение «Мой налог».

Дальнейшее применение режима не требует представления отчетов и декларации в налоговые органы.

Все действия можно сделать через приложение «Мой налог», расчёты будут осуществлять также через приложение (способ оплаты в отделениях банка тоже возможен).

Учет доходов ведется автоматически в мобильном приложении.

Не надо покупать ККТ. Чек можно сформировать в мобильном приложении «Мой налог» или в личном кабинете плательщика налога на профессиональный доход.

Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе. В отношении передачи чека в электронной форме предусмотрены следующие возможные способы ее осуществления:

1) путем направления чека покупателю (заказчику) на мобильный телефон или адрес электронной почты, представленные покупателем (заказчиком);

2) путем обеспечения покупателю (заказчику) возможности в момент формирования чека в месте продажи считать компьютерным устройством (мобильным телефоном, смартфоном или компьютером, включая планшетный компьютер) QR-код, содержащийся на чеке.

Налог начисляется автоматически в приложении после каждой оплаты услуг/работ.

Уплата налога осуществляется не позднее 25 числа следующего месяца, можно настроить автоплатеж в мобильных приложениях банков.

3. Официальное подтверждения дохода.

Ограничена сумма получаемого дохода – не более 2,4 млн. в год.

При этом сумма доходов от работодателя по трудовому договору

не будет учитываться при расчете лимита в 2,4 млн. рублей в год для «самозанятых».

Доход подтверждается официальным документом - справкой (можно распечатать через приложение), которая представляется в кредитные и иные организации.

Официальный статус дает возможность обращаться в суд за защитой своих прав и интересов.

При этом нет обязанности уплачивать фиксированные взносы на пенсионное и медицинское страхование.

Однако период работы в качестве «самозанятого» на специальном налоговом режиме не учитывается как трудовой стаж.

Налоговый вычет дают не каждый год, а один раз при переходе на новый налоговый режим. Пока действует вычет, «самозанятый» может платить 3% со своего дохода, до тех пор, пока Ваш доход не составит более 1 млн. рублей. Считать вычет и лимит налоговая будет сама. Вам не нужно следить за превышением — когда придет время, вместо 3% от Вашего дохода придется уплачивать 4%.

4. Расширение клиентской базы.

Режим для «самозанятых» позволит сотрудничать с компаниями без оформления трудовых отношений и совмещать подработку в качестве «самозанятого» с основной работой.

Официально получаемая по трудовому договору заработная плата

не учитывается при расчете налога. Трудовой стаж по месту работы

не прерывается.

Платить налог для «самозанятых» с заработной платы тоже

не придется.

Дополнительный доход как «самозанятые» физические лица смогут получать от деятельности в различных сферах жизни: бытовые услуги, услуги по оформлению различных мероприятий и праздников, косметические услуги, кондитерские услуги, репетиторство и т.д., в том числе при удаленной работе в Интернете.

5. Легализация дополнительного дохода.

Не надо бояться проверок и претензий от контролирующих органов, переводов на карту от клиентов.

У «самозанятых» облагаются только те доходы, которые отражены при формировании чеков в приложении «Мой налог».

Также доходы могут учитываться в автоматизированном режиме уполномоченным банком или оператором электронной площадки, если налогоплательщик дал на это согласие.

Специальный налоговый режим для «самозанятых» не предусматривает начисление налога на все поступления на счета и карты.

Осуществление деятельность возможно только в том регионе, где проводится эксперимент (Москва, Московская область, Калужская область, Татарстан). При этом место регистрации физического лица значения не имеет.

Порядок регистрации в качестве «самозанятого»

Чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

Быстрая регистрация без визита в инспекцию и заполнения бумаг

возможна с помощью:

- бесплатного мобильного приложения «Мой налог», доступное для телефонов и планшетов;

- сайте кабинета налогоплательщика;

- банков.

I. Регистрация через мобильное приложение

1 . Скачайте мобильное приложение.

Оно доступно в App Store и Google Play.

2. Выберите способ регистрации.

В мобильном приложении можно зарегистрироваться с помощью паспорта или ИНН и пароля от личного кабинета налогоплательщика. Для регистрации по паспорту нужен разворот вашего паспорта с фотографией и работающая камера на телефоне. Для регистрации через ИНН и пароль от личного кабинета необходим пароль, который ранее был получен в налоговой.

3. Укажите номер телефона.

В ответ придет код подтверждения.

4. Выберите регион.

Здесь учитывается не место жительства, а место ведения деятельности.

5. Приготовьте паспорт или данные для доступа в личный кабинет налогоплательщика

Проще всего зарегистрироваться по ИНН и паролю, который вы используете для личного кабинета на сайте nalog.ru. Если у вас есть такой пароль, тогда выберите в приложении регистрацию через ЛК.

Если пароля от личного кабинета у вас нет, а в налоговую за ним идти не хочется, можно зарегистрироваться по паспорту. Понадобится только разворот с фотографией. Вводить данные не придётся, приложение само сканирует и заполняет заявление. Наведите камеру на разворот с фотографией, чтобы все читалось. Проверьте данные в заявлении на регистрацию. Если появятся оранжевые надписи, их можно исправить вручную. Сделайте селфи без шапки и очков и моргните в камеру. Сейчас ваше фото будут сверять с паспортом. Если фото не распознают, нужно всё повторить.

6. Подтвердите регистрацию

Нажмите кнопку «Подтверждаю».

7. Установите конфиденциальность

Не забудьте ввести пин-код для доступа. Дальше можете настроить вход по отпечатку пальца или фейс-айди — в зависимости от телефона и желания. На саму работу приложения это уже не повлияет.

Иногда после регистрации появляется сообщение, что у вас тестовый доступ. Это значит, что налоговая проверяет ваши данные. У нее на это есть шесть дней. Но чеки можно формировать и отправлять покупателям уже сейчас. Главное, следите за статусом: если что-то пойдет не так, в регистрации могут отказать.

II. Регистрация через Веб-кабинет для самозанятых

У «самозанятых» другой личный кабинет и свой сервис. Им можно пользоваться, если нет смартфона или нет желания устанавливать приложение и вести дела с телефона. Но учтите, что зарегистрироваться

в веб-кабинете можно только по ИНН и паролю. При регистрации через сайт также нужно будет подтвердить номер телефона и выбрать регион.

III. Регистрация через Интернет-ресурсы-банка

1. Откройте Сбербанк Онлайн на вашем телефоне или зайдите на сайт банка https://online.sberbank.ru/.

2. В разделе «Платежи» (категория «Госуслуги») найдите сервис «Своё дело».

3. Выберите одну из ваших банковских карт для приёма оплаты от клиентов или оформите онлайн бесплатную цифровую карту.

4. Заполните несколько полей: телефон, регион и вид деятельности.

5. При желании подключите «Автоплатеж» для своевременной оплаты налога.

6. Примите условия сервиса – и ваша заявка на регистрацию направлена в ФНС. Вы получите СМС с подтверждением регистрации.

Регистрация «самозанятого» для граждан ближнего зарубежья

Граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии, также могут применять новый налоговый режим.

Они также могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет «самозанятого». Но регистрация возможна только по ИНН и паролю для доступа в личный кабинет налогоплательщика-физического лица. По паспорту зарегистрироваться нельзя.

Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

После регистрации иностранному гражданину будут доступны все возможности мобильного приложения. Он сможет применять налоговый режим на тех же условиях, что и граждане России.

Ограничения режима «самозанятых»

В случае принятия ИП решения о переходе на режим для «самозанятых» необходимо в течение одного месяца со дня постановки на у

чет в качестве плательщика налога на профессиональный доход уведомить налоговый орган о прекращении применения других специальных налоговых режимов. Иначе постановка на учет в качестве плательщика налога на профессиональный доход будет аннулирована.

Для видов деятельности, определенных законодательством РФ (такси, медицина, питание) необходимо лицензирование.

|

|

Физические лица - пользователи Личного кабинета получат уведомления на уплату имущественных налогов только в электронной форме

|

С июня 2016 года вступил в силу Федеральный закон от 01.05.2016 № 130-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации», который устанавливает новый порядок получения физическими лицами документов от налоговых органов, а также передачи сведений в налоговые органы.

Получить доступ к личному кабинету налогоплательщика для физических лиц можно одним из трех способов:

1. С помощью логина и пароля, указанных в регистрационной карте. Получить регистрационную карту вы можете лично в любой инспекции ФНС России, независимо от места постановки на учет. При обращении в инспекцию ФНС России по месту жительства при себе необходимо иметь документ, удостоверяющий личность. При обращении в иные инспекции ФНС России при себе необходимо иметь документ, удостоверяющий личность, и оригинал или копию свидетельства о постановке на учет физического лица (свидетельство о присвоении ИНН)/уведомления о постановке на учет.

2. С помощью квалифицированной электронной подписи/Универсальной электронной карты. Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан Удостоверяющим центром, аккредитованным Минкомсвязи России и может храниться на любом носителе: жестком диске, USB-ключе, Универсальной электронной карте или смарт-карте. Полный перечень удостоверяющих центров указан на официальном сайте Минкомсвязи России www.minsvyaz.ru/ru/activity/govservices/2/.

3. С помощью учетной записи Единой системы идентификации и аутентификации (далее – ЕСИА) – реквизитов доступа, используемых для авторизации на Едином портале государственных и муниципальных услуг (далее – Портал).

Авторизация возможна только для пользователей, которые обращались для получения реквизитов доступа лично в одно из мест присутствия операторов ЕСИА (отделения почты России, МФЦ, центр обслуживания клиентов ОАО «Ростелеком» и др.).

В соответствии с этими изменениями граждане, получившие доступ к «Личному кабинету налогоплательщика для физических лиц», получают документы от налогового органа только в электронной форме посредством этого сервиса. Это значит, что налоговые уведомления на уплату имущественных налогов пользователи уже должны смотреть в своем Личном кабинете налогоплательщика, на бумажном носителе по почте они уведомления не получат.

В Личном кабинете налоговое уведомление отображается буквально на следующий день после его формирования инспекцией, тогда как бумажные документы идут дольше, их доставка обходится государству недешево.

Тем, кто неактивно пользуется Личным кабинетом, чтобы не пропустить информацию о формировании налогового уведомления, рекомендуем в разделе «Профиль» Личного кабинета указать адрес своей электронной почты, куда будут поступать сообщения обо всех изменениях, отражаемых в сервисе, в том числе и о формировании налогового уведомления.

Пользователям, пожелавшим получать документы от налоговиков на бумажном носителе, необходимо направить уведомление об этом в любой налоговый орган, подписав его электронной подписью. Уведомление можно направить из раздела «Профиль» Личного кабинета, а также из раздела «Документы налогоплательщика» – «Электронный документооборот».

Усиленную неквалифицированную электронную подпись можно получить бесплатно непосредственно из «Личного кабинета налогоплательщика для физических лиц» в разделе «Профиль» по ссылке «Получение сертификата ключа проверки электронной подписи».

|

|

Новый порядок использования льгот по налогу на имущество физических лиц

|

Использование налоговых льгот в Российской Федерации носит заявительный характер и является правом, а не обязанностью налогоплательщика, он сам решает, использовать налоговую льготу, отказаться от нее, либо приостановить ее использование. Льгота предоставляется на основании полученных от налогоплательщика заявления и соответствующих документов.

В связи с вступлением в силу главы 32 «Налог на имущество физических лиц» Налогового кодекса с 2015 года изменился порядок предоставления льгот по этому налогу. Теперь дополнительно к заявлению о предоставлении льготы необходимо заполнить уведомление о выбранных льготируемых объектах налогообложения. Уведомление предоставляется в налоговый орган до 1 ноября года, начиная с которого применяется льгота.

К примеру, если раньше льгота в размере 100% исчисленного налога предоставлялась льготным категориям граждан в отношении всей принадлежащей им недвижимости, то с 2015 года льгота может быть предоставлена только в отношении одного объекта каждого вида. Вне зависимости от имеющегося числа объектов это могут быть только одна квартира, один жилой дом, помещение или сооружение, используемое для профессиональной и творческой деятельности, гараж или машино – место, хозяйственное строение площадью менее 50 кв. м, расположенное на земельном участке, предоставленном для ведения личного подсобного, дачного хозяйства, садоводства или индивидуального жилищного строительства.

Таким образом, гражданин, имеющий право на применение льготы, с 2015 года имеет право на освобождение от уплаты налога только, например, в отношении одной квартиры, одного жилого дома, одного гаража, вне зависимости от количества, принадлежащих ему таких объектов.

Если уведомление о выборе льготируемого объекта налогообложения не было своевременно представлено, то согласно предусмотренного Налоговым кодексом порядка налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога, которая будет определяться специалистами налоговых органов на основе сведений из федеральной базы данных. Однако такой расчет может быть произведен только в отношении граждан, на которых в базе данных имеются сведения о представленных налогоплательщиком документах, подтверждающих право на льготу.

Ознакомиться с полным перечнем налоговых льгот, установленных на территории конкретного муниципального образования, можно посредством информационного ресурса "Справочная информация о ставках и льготах по имущественным налогам" на сайте ФНС России.

|

|

О перерасчете имущественных налогов, уплачиваемых физическими лицами

|

В соответствии с Налоговым кодексом Российской Федерации налог на имущество физических лиц, земельный и транспортный налоги, уплачиваемые налогоплательщиками - физическими лицами, исчисляются налоговыми органами. При этом исчисление налогов осуществляется не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления. Направить его налогоплательщику налоговики обязаны не позднее 30 дней до наступления срока платежа (п. 2 ст. 52 Налогового кодекса).

Следует знать, что необходимая для исчисления имущественных налогов информация о налоговой базе объекта налогообложения (кадастровая стоимость земельного участка и объекта недвижимости, мощность транспортного средства), данные о прекращении и возникновении права собственности поступают налоговикам от органов, осуществляющих государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органов, осуществляющих регистрацию транспортных средств (органы Росреестра и ГИБДД)).

Налоговые органы пересчитывают налог и направляют налогоплательщику уточненное налоговое уведомление, но не более чем за три налоговых периода, предшествующих календарному году его направления; в следующих случаях:

- если органами Росреестра в результате технической ошибки или судебного решения проведена корректировка налоговой базы в налоговом периоде, за который налогоплательщику уже было направлено налоговое уведомление, если органами ГИБДД уточнены данные о мощности транспортного средства;

- при получении налоговым органом своевременно не предоставленной информации о прекращении права собственности на объект недвижимости, земельного участка, снятии с учета транспортного средства, об изменении адреса места жительства физического лица;

- при предоставлении налогоплательщиком заявления на налоговую льготу с опозданием, применительно к налоговым периодам, за которые налоговые уведомления были уже направлены, но не более чем за три года, предшествующих обращению, и не ранее даты возникновения права на льготу.

Если в результате перерасчета у налогоплательщика возникает обязанность доплатить налог, его следует уплатить в срок, указанный в налоговом уведомлении.

Выявленная в связи с перерасчетом сумма переплаты налога подлежит зачету в счет будущих платежей или возврату налогоплательщику. По письменному заявлению налогоплательщика налоговый орган вернет переплату налога, с момента уплаты которого прошло не более трех лет (п.7 ст.78 Налогового кодекса).

|

|

Сроки уплаты гражданами имущественных налогов за 2016 год по имуществу, расположенному на территории Московской области

|

Для плательщиков земельного налога, налога на имущество с физических лиц и транспортного налога установлен единый срок уплаты не позднее 01.12.2017г.

Данный прядок регламентирован следующими нормами законодательства:

На основании статьи 409 Кодекса срок уплаты налога на имущество физических лиц установлен не позднее 1 декабря года, следующего за истекшим налоговым периодом. Таким образом, налог на имущество физических лиц за 2016 год физические лица должны будут уплатить на основании налоговых уведомлений не позднее 1 декабря 2017 года.

Что касается сроков уплаты земельного налога, на основании статьи 397 Кодекса земельный налог подлежит уплате налогоплательщиками - физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

В отношении транспортного налога пунктом 1 статьи 363 Кодекса установлено, что транспортный налог подлежит уплате налогоплательщиками - физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

|

|

Изменилась льгота по транспортному налогу для многодетных семей

|

В Подмосковье изменился порядок льготного налогообложения многодетных семей при исчислении транспортного налога - законом Московской области от 27.11.2015 N 208/2015-ОЗ установлены ограничения по мощности двигателя автомобиля при предоставлении льготы.

Согласно новой редакции закона семьи, воспитывающие трех или более несовершеннолетних детей, освобождены от уплаты транспортного налога, но не более чем по одному транспортному средству с мощностью двигателя до 250 лошадиных сил включительно.

Льгота применяется в отношении автомобилей, мотоциклов, мотороллеров, автобусов, тракторов. Однако она не распространяется на дорогостоящие легковые автомобили средней стоимостью свыше трех миллионов рублей, по которым расчет суммы транспортного налога производится с учетом повышающего коэффициента в соответствии с частью 2 статьи 362 Налогового кодекса Российской Федерации.

Согласно региональному закону «О льготном налогообложении в Московской области» льгота предоставляется одному из родителей (законных представителей) в многодетной семье.

Право на применение льготы наступает с даты возникновения статуса многодетной семьи (рождение (усыновление, установление опеки и попечительства) третьего и последующих детей).

Налоговые органы обращают внимание, что при массовом расчете транспортного налога физическим лицам за 2016 год, указанные изменения регионального законодательства будут учитываться.

|

|

Порядок начисления налога и его уплаты несовершеннолетними

|

В соответствии со статьей 400 Налогового кодекса Российской Федерации налогоплательщиками налога признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со статьей 401 НК РФ (жилой дом, жилое помещение (квартира, комната), гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства, иные здание, строение, сооружение, помещение).

При этом физические лица – собственники имущества, признаваемого объектом налогообложения, признаются налогоплательщиками имущественных налогов, независимо от их возраста, имущественного положения и иных критериев.

За несовершеннолетних, не достигших четырнадцати лет (малолетних), сделки могут совершать от их имени только их родители, усыновители или опекуны, за исключением сделок, которые они вправе совершать самостоятельно (подпункты 1 и 2 статьи 28 Гражданского кодекса Российской Федерации).

В соответствии с пунктом 2 статьи 26 Гражданского кодекса Российской Федерации несовершеннолетние в возрасте от четырнадцати до восемнадцати лет вправе самостоятельно, без согласия родителей, усыновителей и попечителя распоряжаться своими заработком, стипендией и иными доходами.

В тоже время законными представителями детей являются их родители, которые выступают в защиту их прав и интересов в отношениях с любыми физическими и юридическими лицами без специальных полномочий (статья 64 Семейного кодекса Российской Федерации).

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, осуществляют правомочия по управлению данным имуществом, в том числе могут исполнять обязанности несовершеннолетних детей по уплате налогов.

|

В Подмосковье продлят действие льгот на движимое имущество Федеральным законом от 30.11.2016 № 401-ФЗ внесены изменения в Налоговый кодекс Российской Федерации, которые направлены на поэтапную отмену федеральных налоговых льгот по региональным и местным налогам с применением подхода, когда по истечении периода действия обязательного применения льготы субъект Российской Федерации получает право самостоятельно принимать решение о предоставлении ее на своей территории или отказа от нее. Льгота будет применяться в субъектах Российской Федерации только в случае принятия соответствующего закона субъекта Российской Федерации. «На рассмотрение с Московскую областную Думу Губернатором региона вынесены изменения в закон в том числе касательно льгот на движимое имущество. В целях сохранения для предпринимателей текущих условий налогообложения предлагается установить с 1 января 2018 года по 1 января 2021 года на территории Московской области ставку налога на имущество организаций в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, в размере 0 %», - отметил заместитель Председателя Правительства Московской области – министр инвестиций и инноваций Московской области Денис Буцаев. По данным, представленным Управлением Федеральной налоговой службы по Московской области по итогам 2016 года, в Московской области льготой по налогу на имущество организаций в отношении движимого имущества, воспользовались 17 204 налогоплательщика. |

|